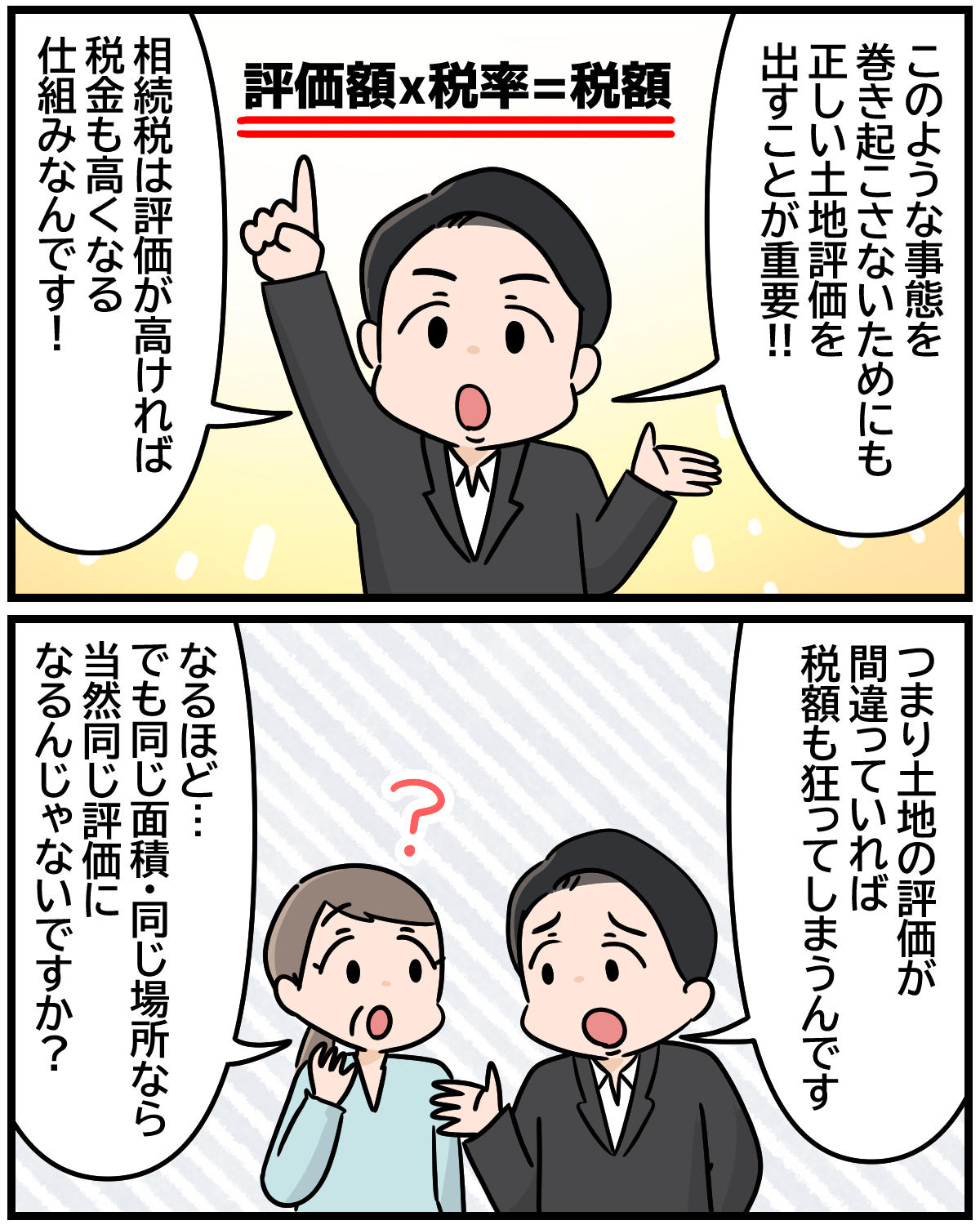

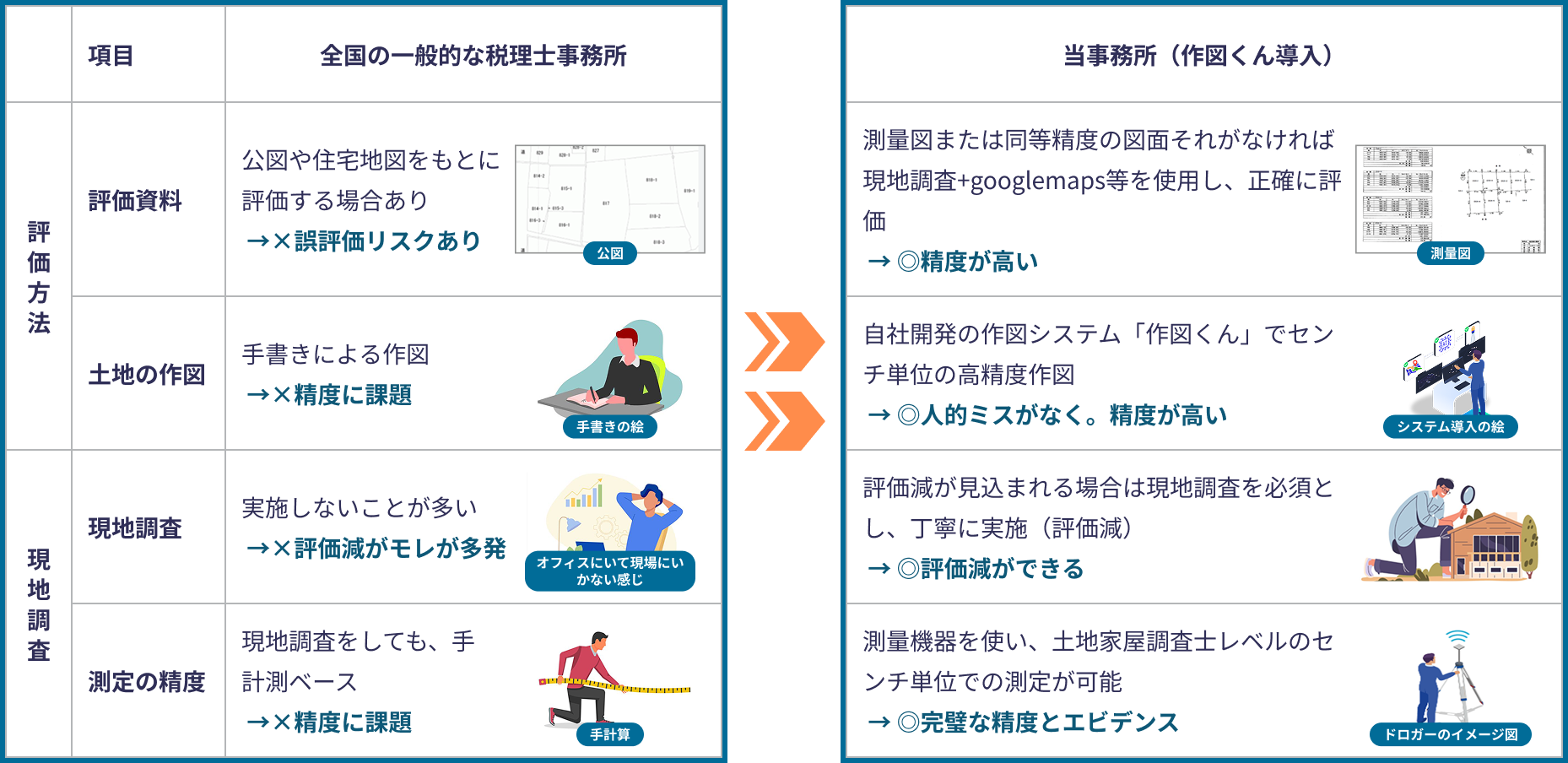

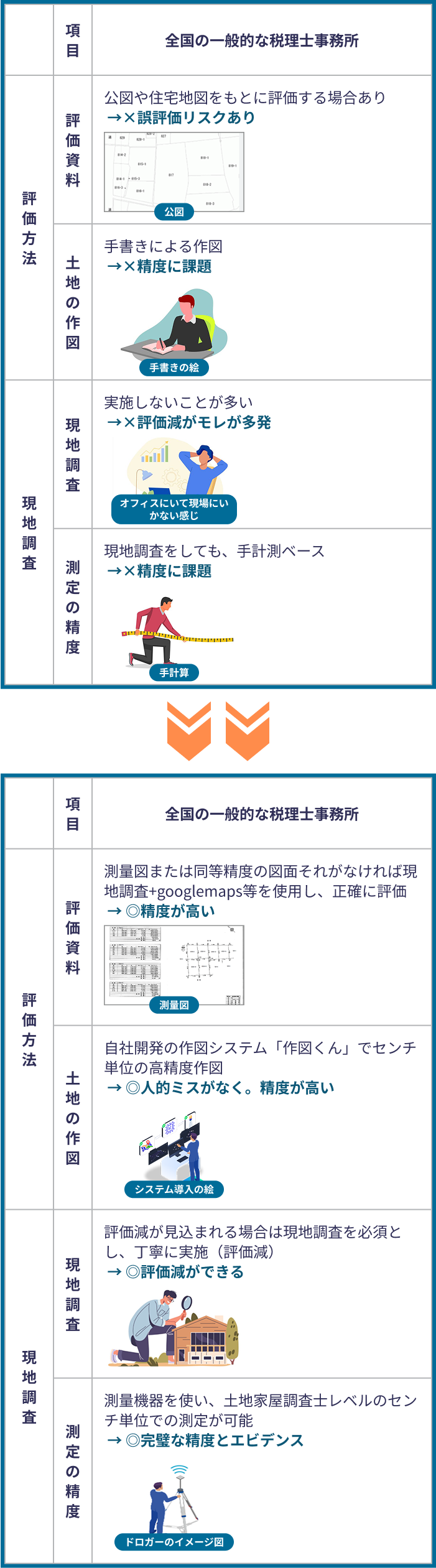

最も時間のかかる土地評価には自社開発のソフト「土地作図くん」を活用し、大幅にコストを削減

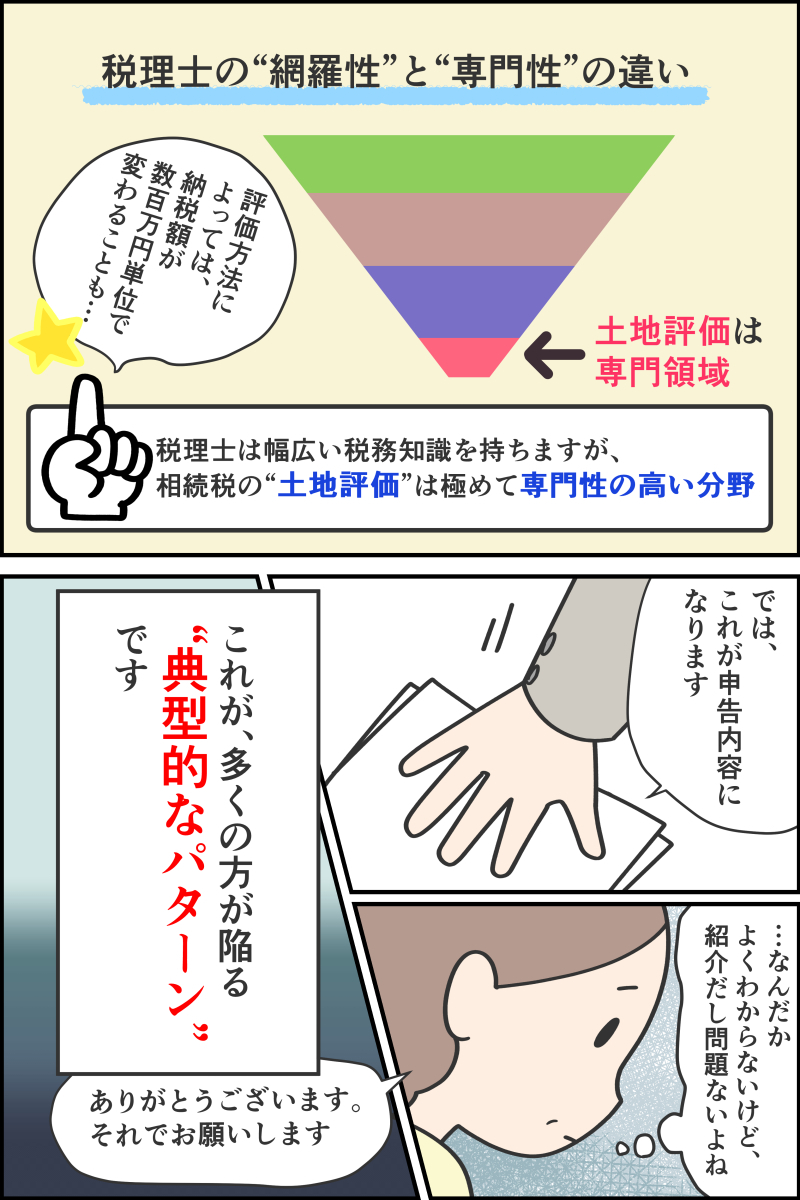

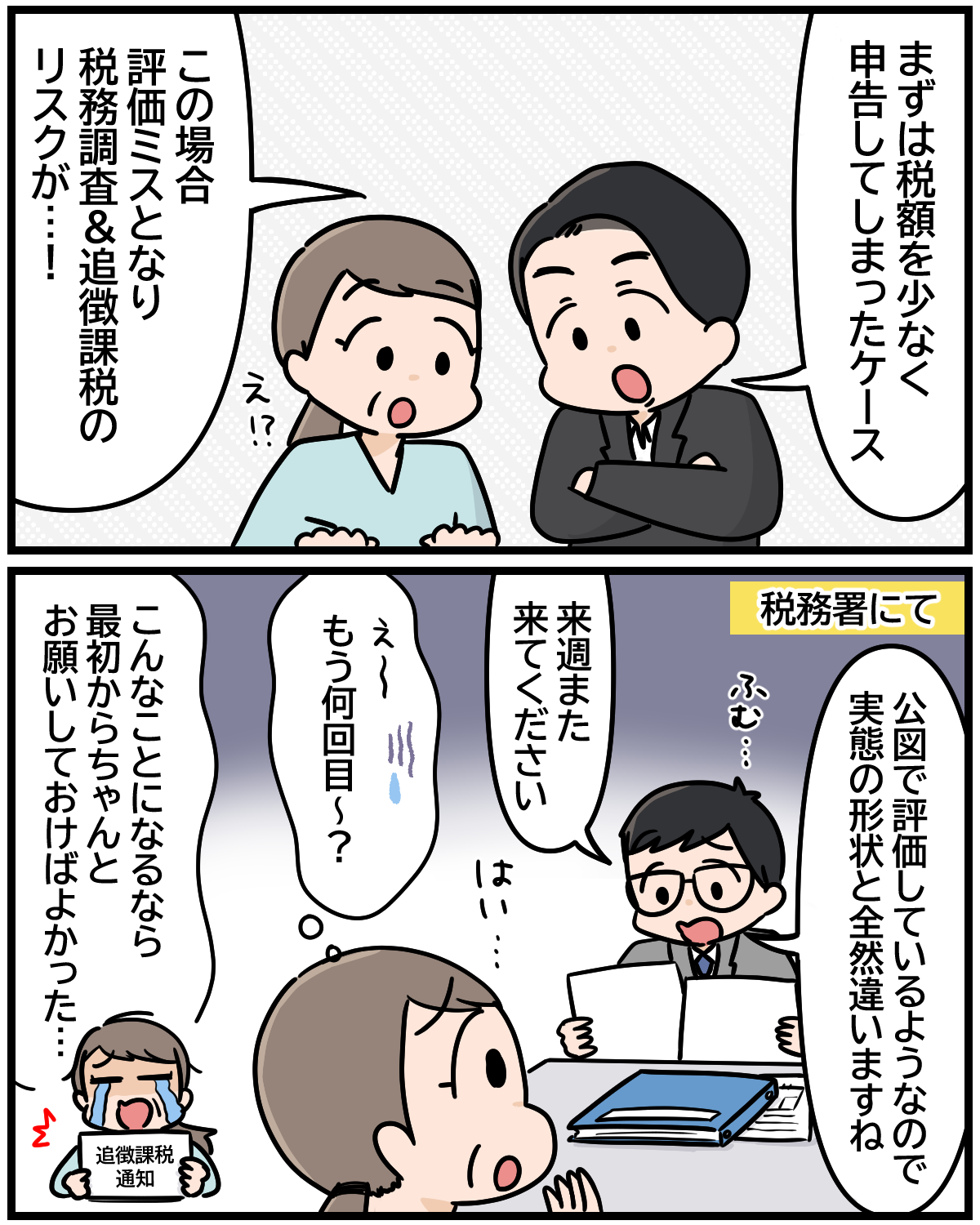

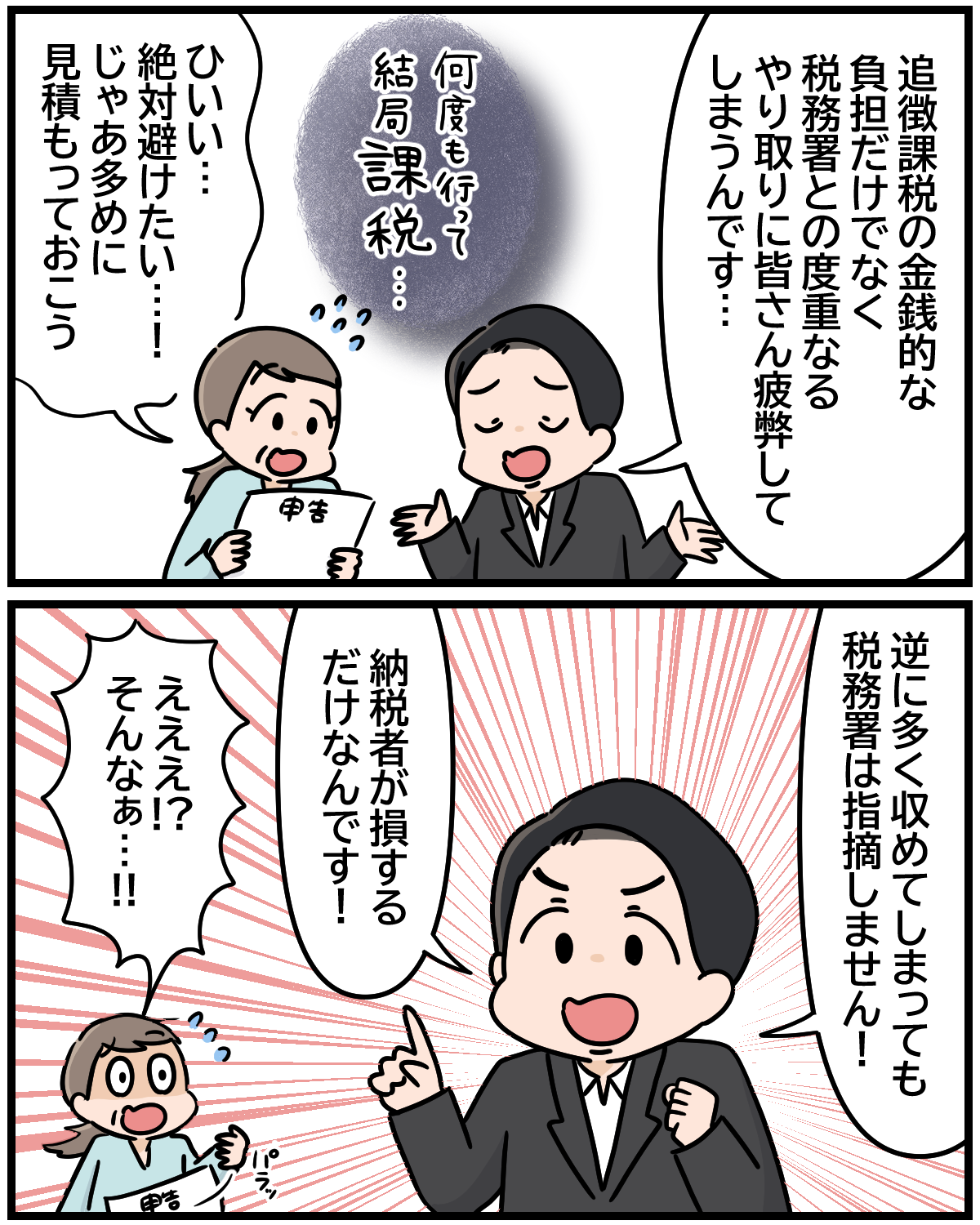

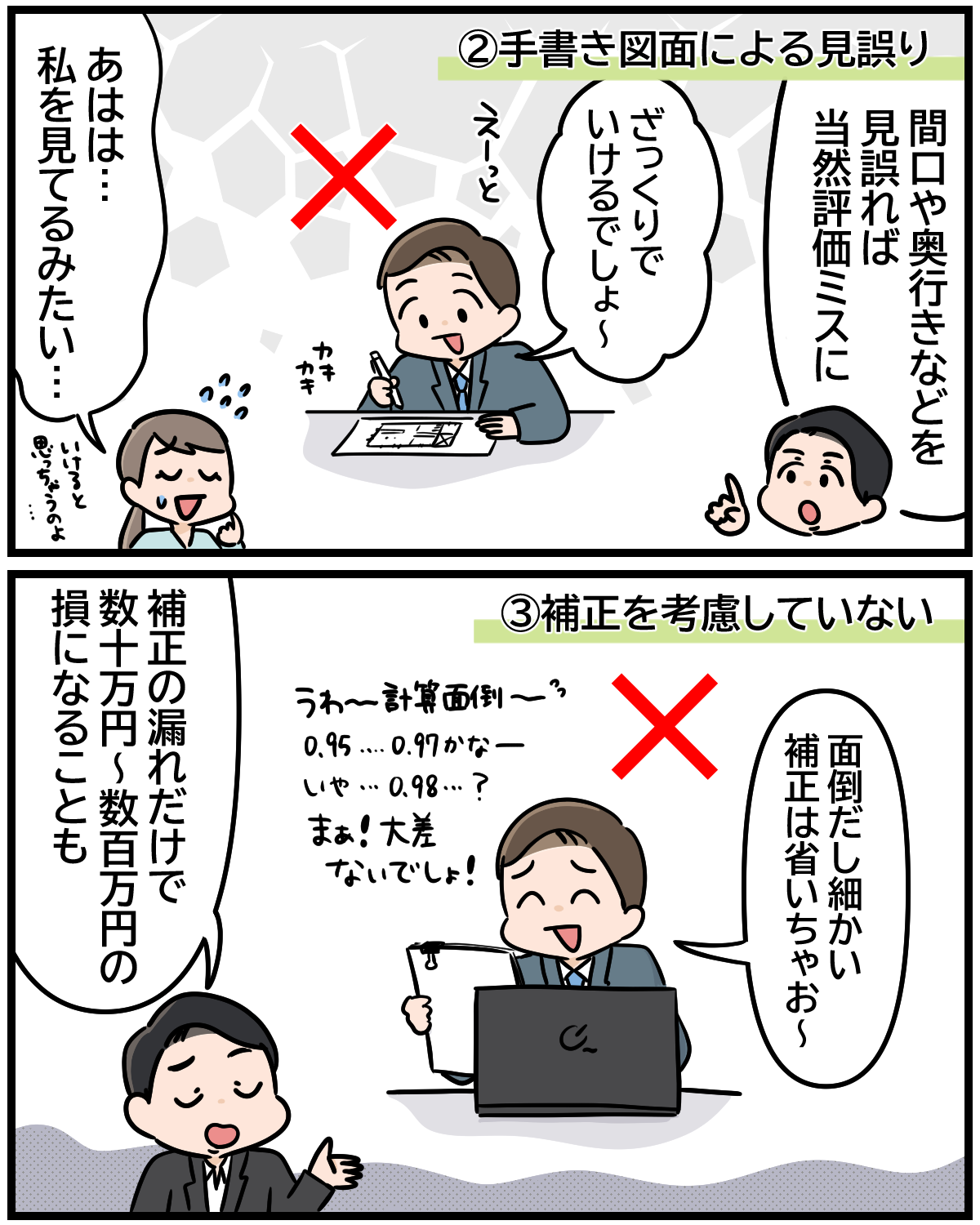

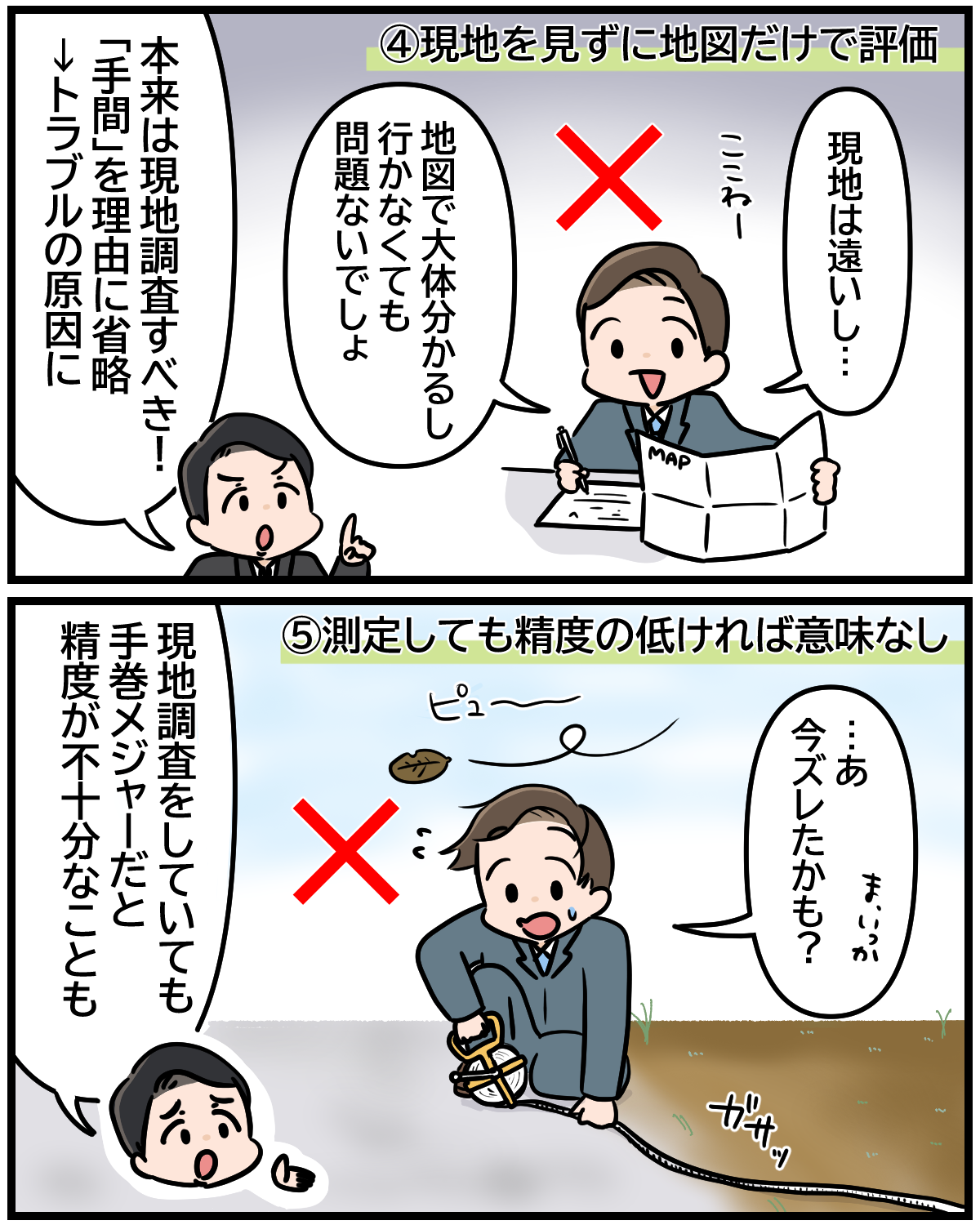

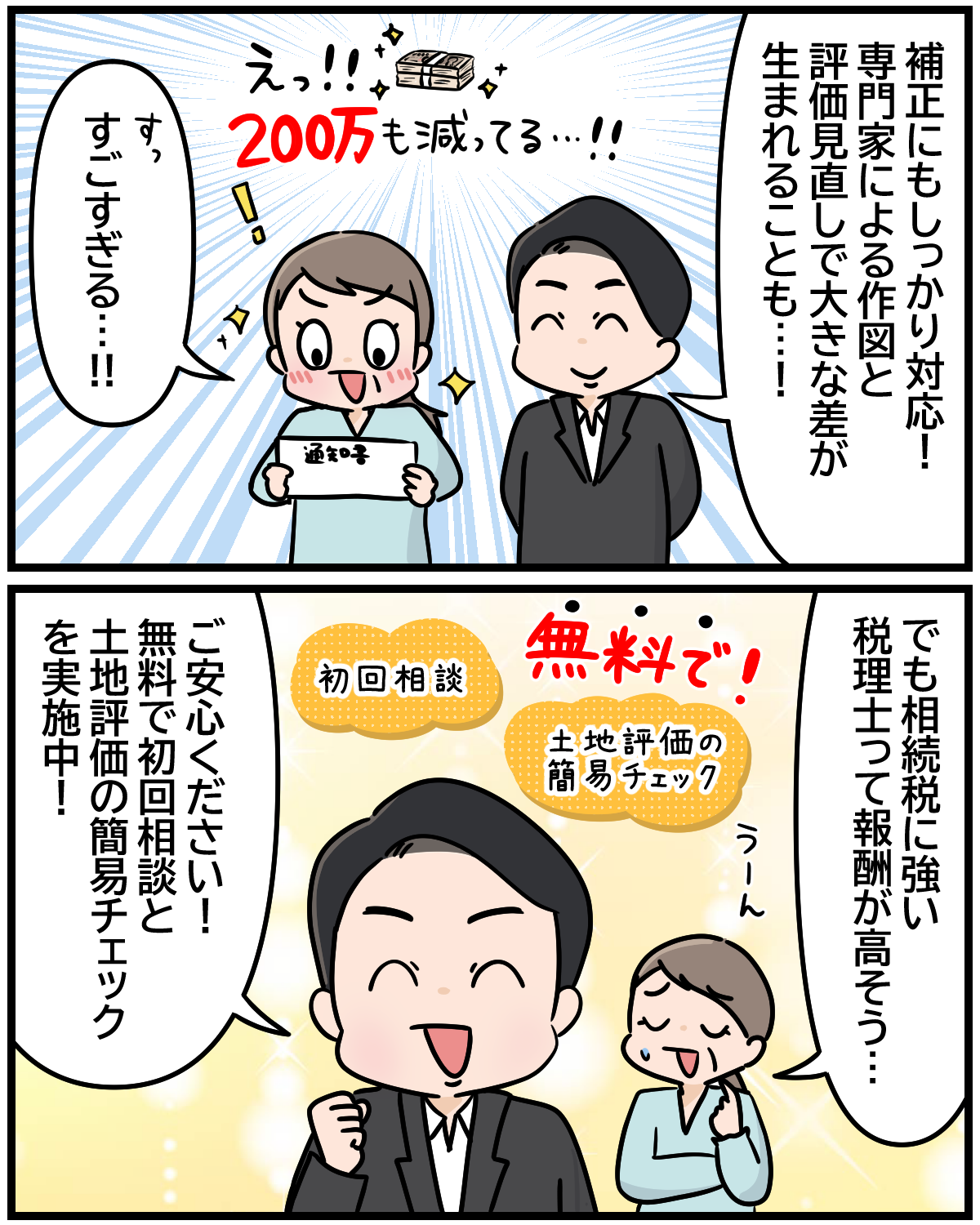

相続税申告で最も差が出るのは土地評価です。

同じ土地でも評価を誤れば、税額が数百万円変わることもあります。

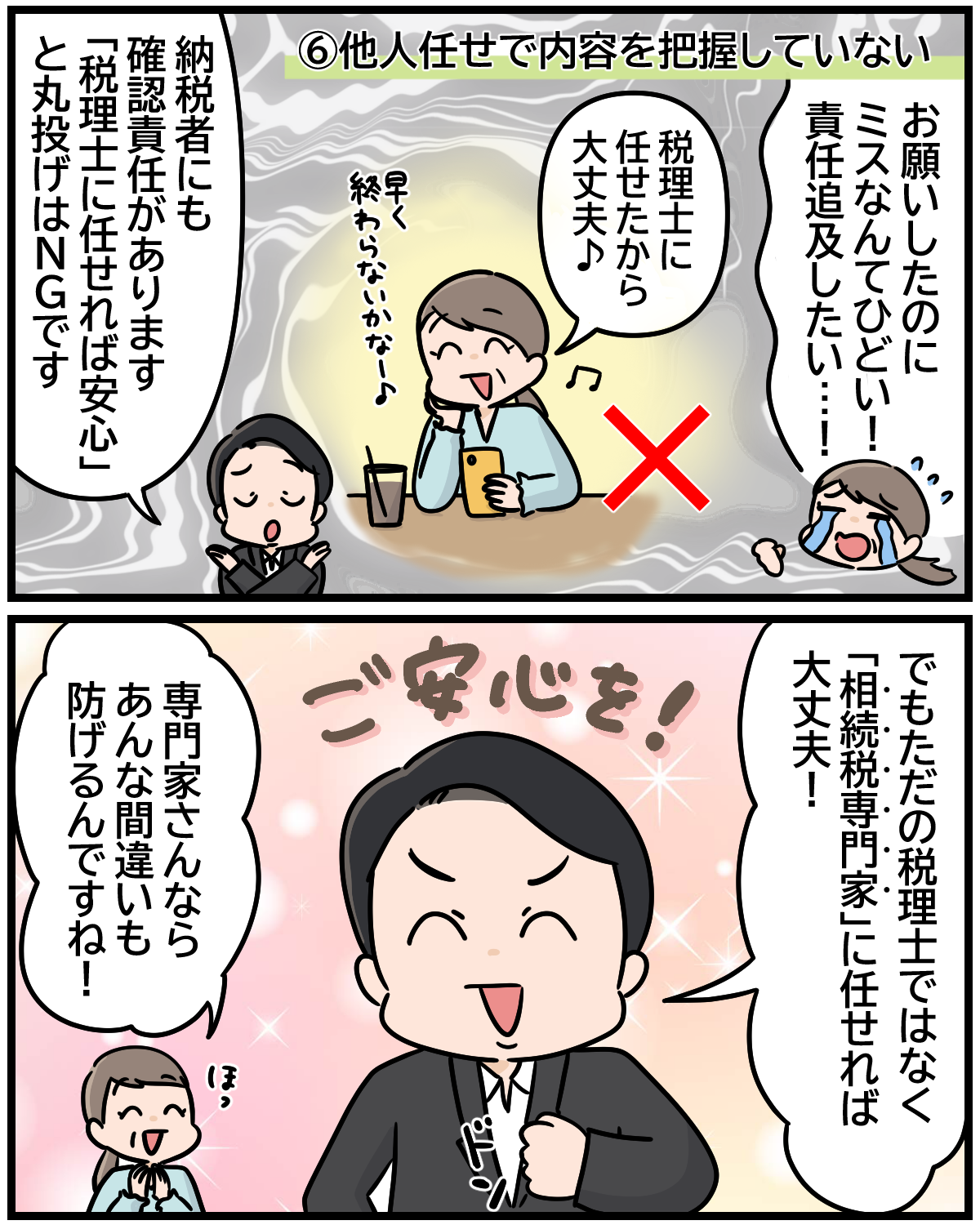

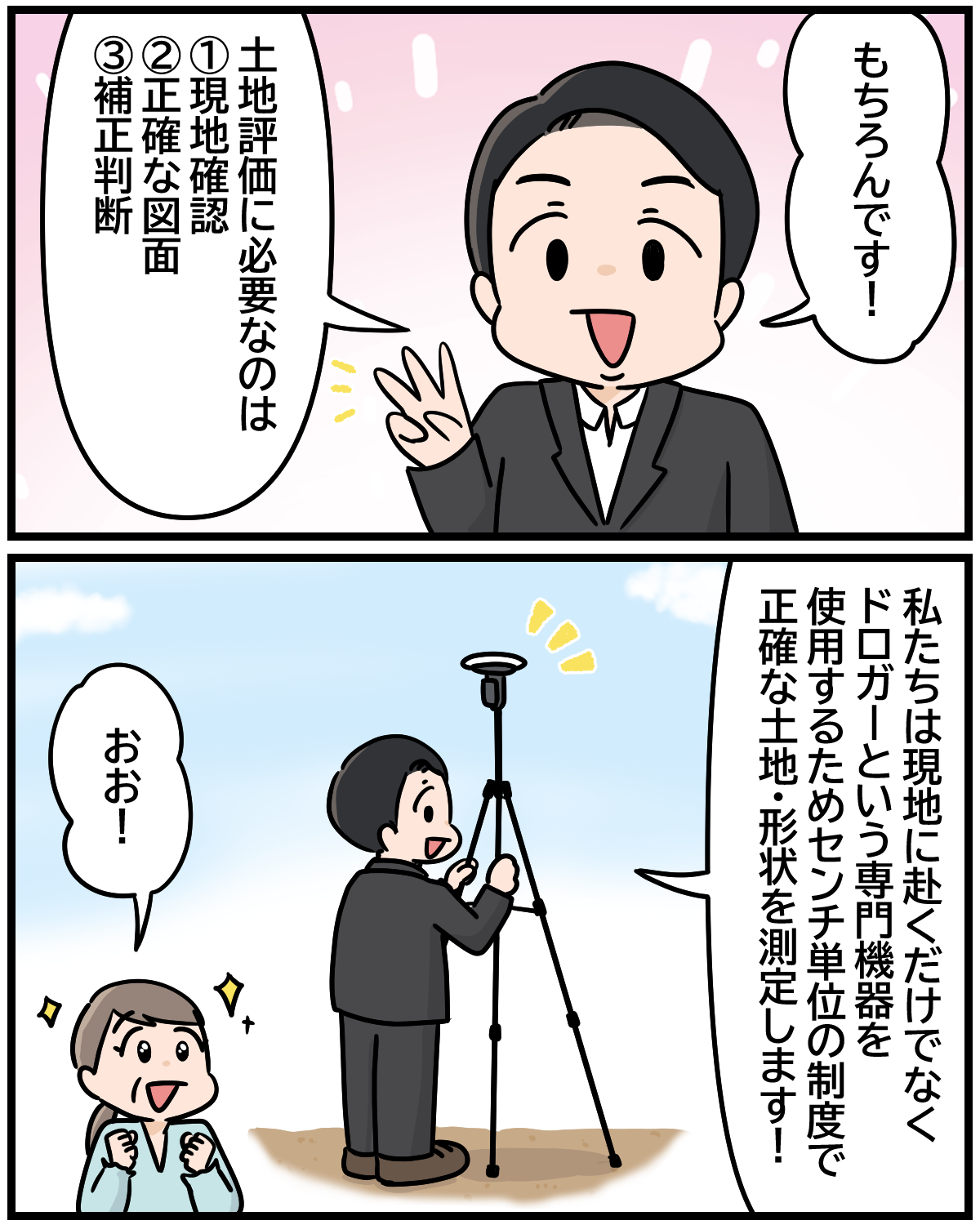

私たちは「土地評価に強い」相続専門の税理士。

担当一人あたり年間60件以上の申告を直接担当しており、大手のように担当が変わることなく、一貫して対応します。

節税のご提案や追徴リスクを避けられる方法をご提案します。

私たちが相続税申告を安心の品質で適正価格でご提供できるのは──

土地評価の専門性

担当あたり年間60件以上の実績に基づき、正確かつ迅速な判断を実現。

自社開発ソフト

効率化と高精度を両立し、複雑な計算や図面作成も短時間で対応。

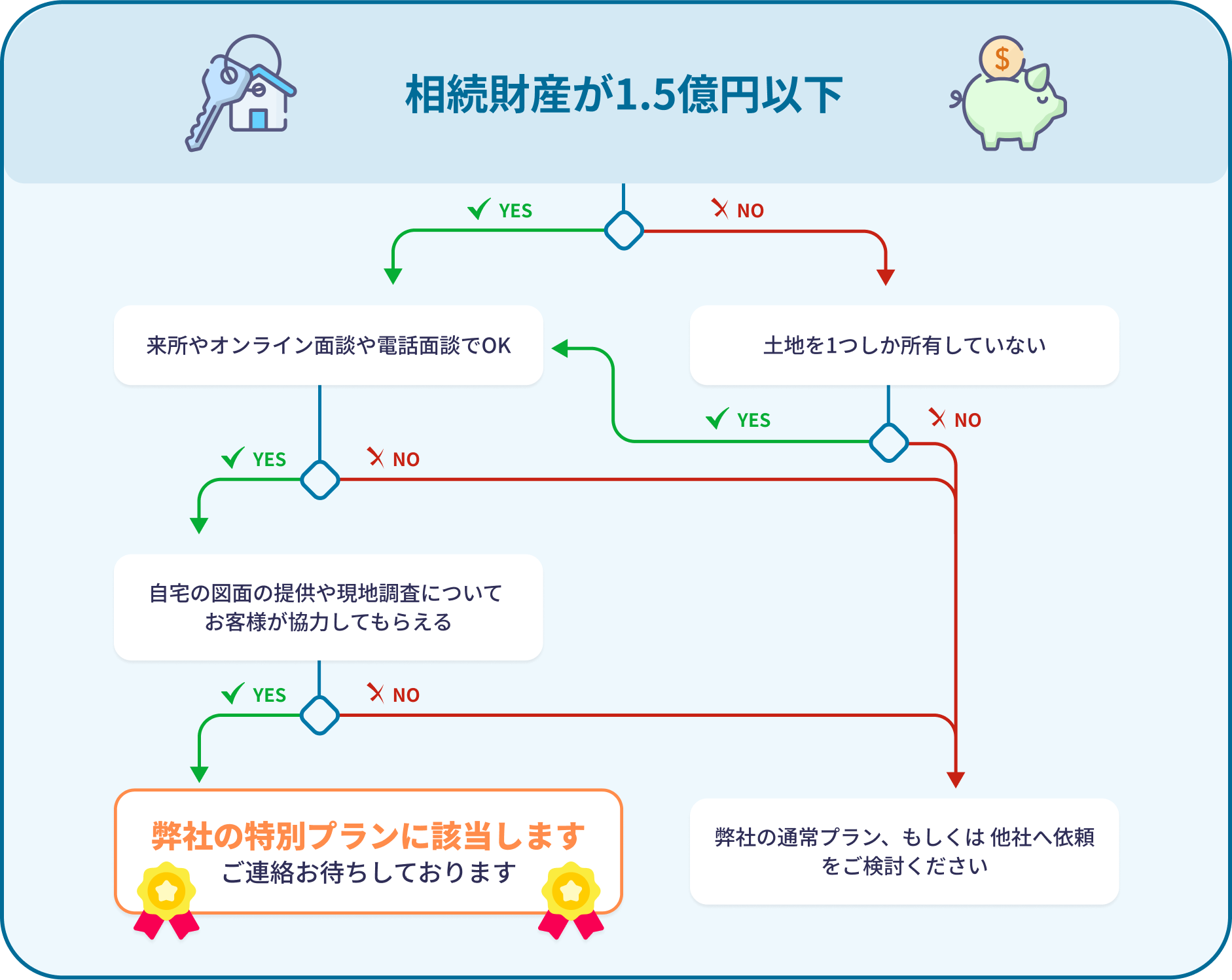

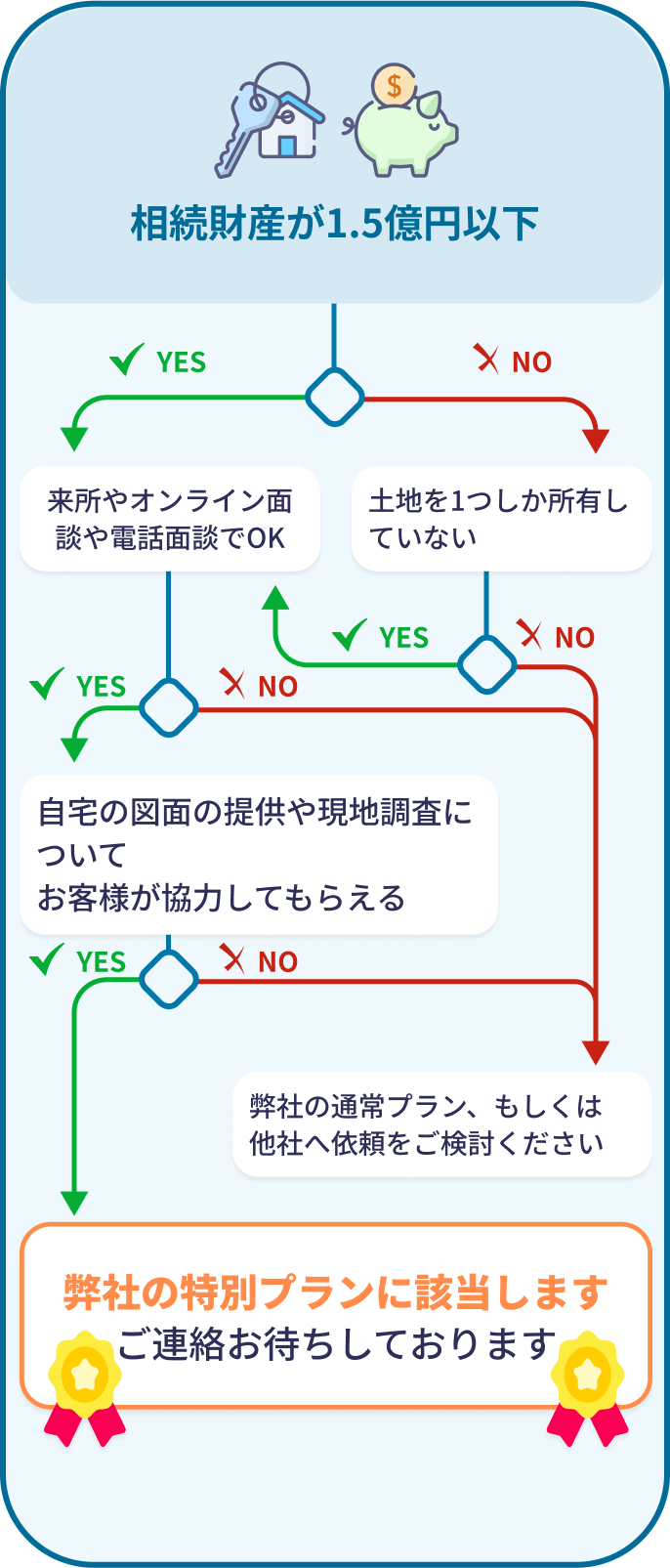

1.5億円以下に特化

財産規模を絞ることで規模感に合った特有の論点に精通し、無駄を省き、コストを抑制しながら質を維持。

これらの仕組みにより、低価格でも確かな申告を実現しています。

これらの仕組みにより、低価格でも確かな申告を実現しています。

最も時間のかかる土地評価には自社開発のソフト「土地作図くん」を活用し、大幅にコストを削減

オンライン面談、資料のデータ化でさらに効率化を実現

| 弊社 | 大手T社コミコミプラン | 大手税理士事務所 | 一般的な税理士 | |

|---|---|---|---|---|

| 料金 | ◎ 13.2万円(税込)~33万円(税込) | 〇 45万円(税込) | △ 遺産額に応じての0.5~1%50万~300万の幅 | △ 遺産額に応じての0.3~1%55万円~80万円(税込) |

| スピード感 | 〇 作成、提出、報告までオンラインにより最速で対応 | 〇 オンラインなので早い | △ 対面が多いので、やや遅め | △ 対面が多いので、やや遅め |

| 土地評価 | 〇 土地1筆につき+ 4.4万円※倍率地域については下記参照 | △ 報酬が高いため、基本的には全部の土地を込みで設定が多い | △ 報酬が高いため、基本的には全部の土地を込みで設定が多い | △ 全部の土地 |

| 面談方式 | △ 対面もオンラインも | △ オンライン | 〇 対面 | 〇 対面 |

| 依頼期間 | ◎ 申告期限ギリギリでもOK | △ 申告期限まで3ケ月を切っている場合は× | × 申告期限ギリギリはだめな場合が多い | × 申告期限ギリギリはだめな場合が多い |

| 依頼について | △ 一件一件を丁寧に対応するため、受付数に上限あり | 〇 いつでも依頼可能だけど、ベテランに当たる確率は低い | 〇 いつでも依頼可能だけど、ベテランに当たる確率は低い | △ 繁忙期は依頼が難しい |

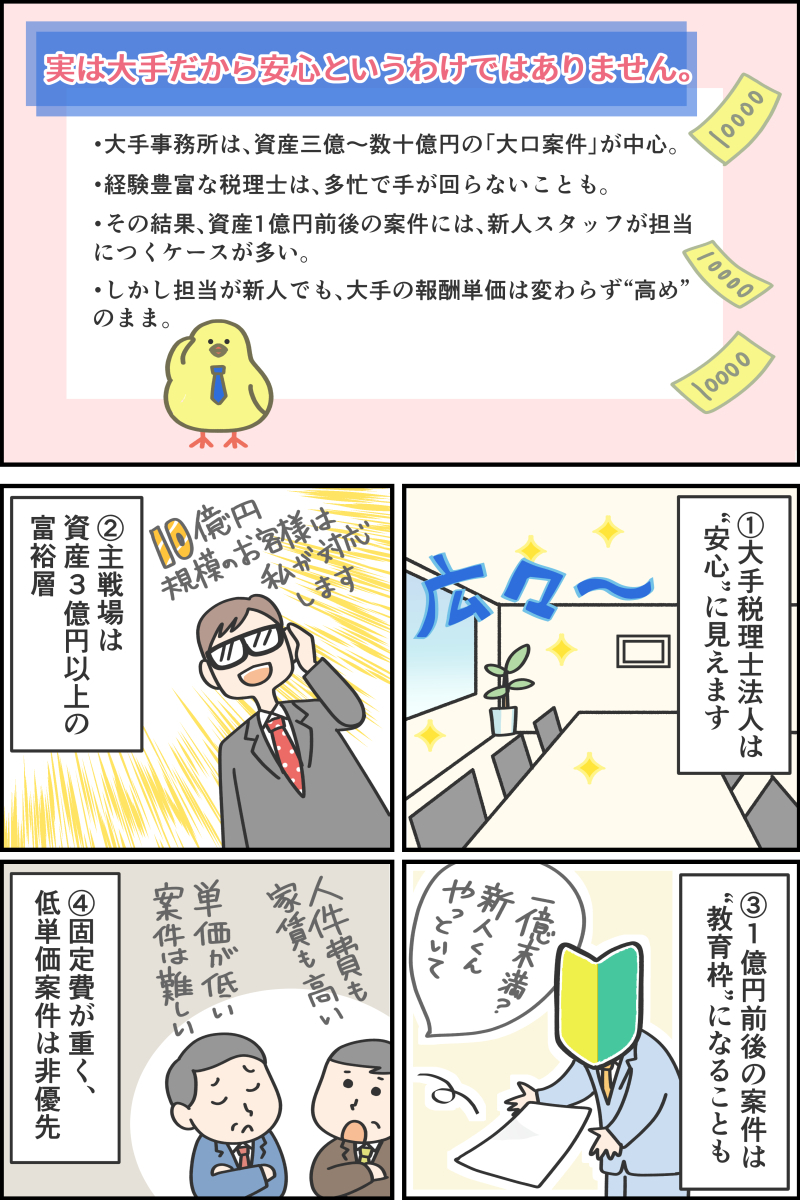

| 税理士レベル | 〇 相続専門税理士が担当なので安心 | 〇 大手なので安心だけど、新人担当に当たると危険。 | △ 大手なので安心だけど、新人担当に当たると危険。報酬単価が低いと新人に当たりやすい | △ 担当者により大きくレベルが異なる |

| コメント | ◎ 自社開発ソフトにより料金削減 | 〇 ベテランと新卒担当の個人差がある | 〇 ベテランと新卒担当の個人差がある | △ 担当によりレベルが異なる |

ご相談から申告書の作成・提出まですべて一貫対応

難しい判断も、経験豊富な税理士が直接見極めます

無駄のないサービス設計と明瞭な料金体系

中小規模の事務所だからこそ、早く・丁寧に・目が行き届く申告が可能です。

オンライン面談・郵送対応OK

必要書類のご案内も丁寧に

忙しい方、ご家族代理の申告にも柔軟対応

当事務所では、お客さまのお悩みやご状況に応じて、

税理士との相談方法をお選びいただけます。

STEP-1 お問い合わせ

STEP-2 ご相談内容のヒアリングとご相談日時の予約受け付け

STEP-3 オンラインで担当とご相談

ご予約が確定した日時に、Zoomもしくはお電話にて、税理士にお悩みをご相談ください。

当日は、担当者が問題解決に向けたアドバイスや今後の見通しなどについて、お伝えいたします。

STEP-4 お見積り

財産概要や相談内容をお伺いしたあと、サービス内容と報酬額のお見積りをいたします。

STEP-5 ご契約

サービス内容と報酬額のお見積りにご了解をいただいてから、ご契約させていただきます。

STEP-6 資料収集のお願い

準確定申告に必要な書類を順次揃えていただきます。どのような書類が必要で、どこでどのように取得するかはきめ細かくご案内いたします。

STEP-7 相続税試算のご報告及び分割協議

準確定申告に必要な資料が揃いましたら、計算し、概算報告をいたします。その際に、今後のアドバイスなどもさせていただきます。

STEP-8 相続税申告書の作成及び押印

申告書が完成しましたら、各相続人様から申告書に押印をしていただきます。

STEP-9 相続税の申告及び納税

申告書の提出は、当事務所がいたします。納付税額がある場合には、申告期限までに最寄りの金融機関で納付をしていただきます。

当事務所は大阪市西区・肥後橋駅すぐの「肥後橋IPビル」にございます。

梅田・淀屋橋・本町などビジネス中心地からもアクセスが良く、

「すぐに会って話せる」「ご家族でのご相談にも便利」と多くのお客様にご来所いただいています。

日本経営支援税理士事務所 〒550-0002

大阪府大阪市西区江戸堀1丁目18番35号 肥後橋IPビル803

大阪メトロ四つ橋線「肥後橋駅」9番出口より徒歩1分

(※「西梅田駅」から1駅でアクセス可能)

京阪・Osaka Metro「淀屋橋駅」より徒歩7分

JR「大阪駅」・Osaka Metro「本町駅」からもアクセス良好

近隣にコインパーキング多数あり(徒歩1〜2分圏内)

Google Mapのルート案内をご利用いただければ、迷わずご来所いただけます。 初めての方でも安心してお越しいただけます。

高すぎる報酬、無駄なサービス、

流れ作業のような対応。

それらは、1億円前後の相続には不要です。

私たちは、

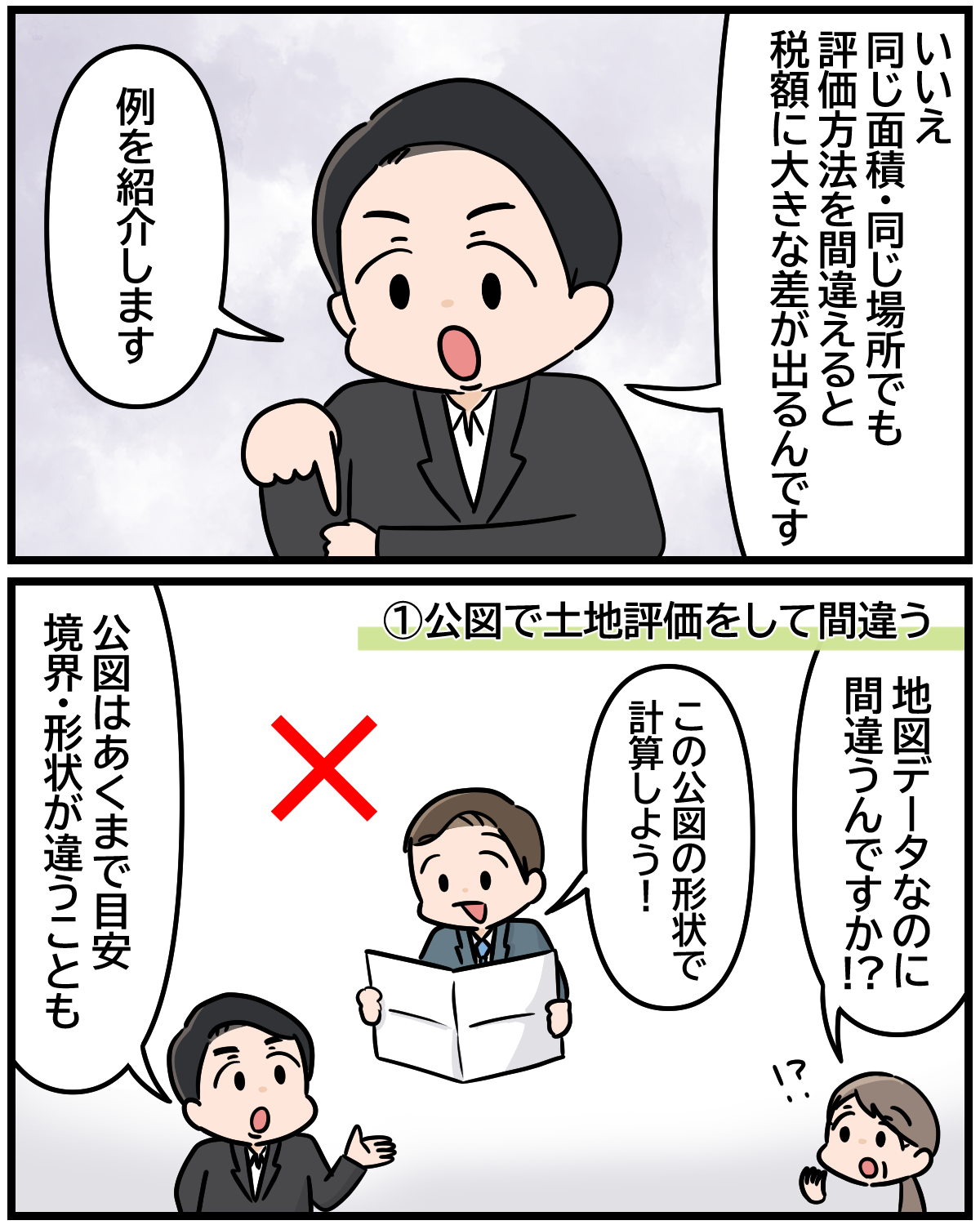

土地の評価は「路線価×面積」で計算されますが、土地の形状や広がりによって減額要素があります。

次のような土地を所有している場合には、減額の可能性が高いため専門税理士へ依頼することをおススメします。

形状がよくない土地

広大な土地

奥行きが長い土地

間口が狭い土地

道路に接していない土地

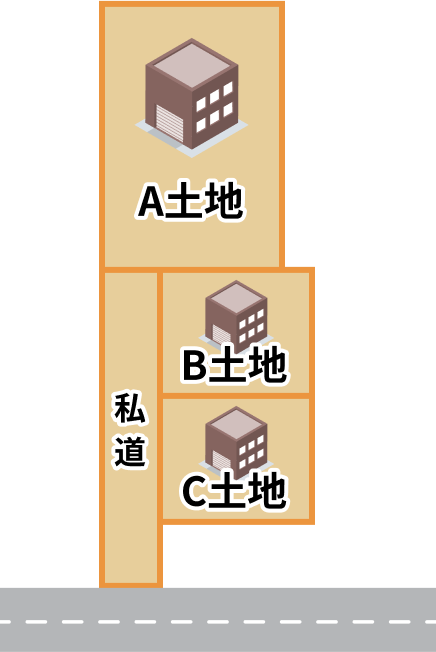

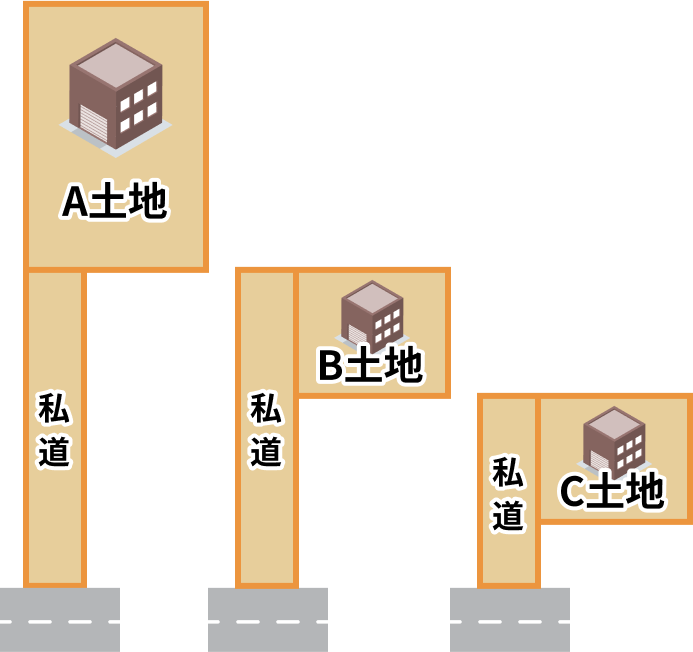

私道がある土地

道路が狭い土地

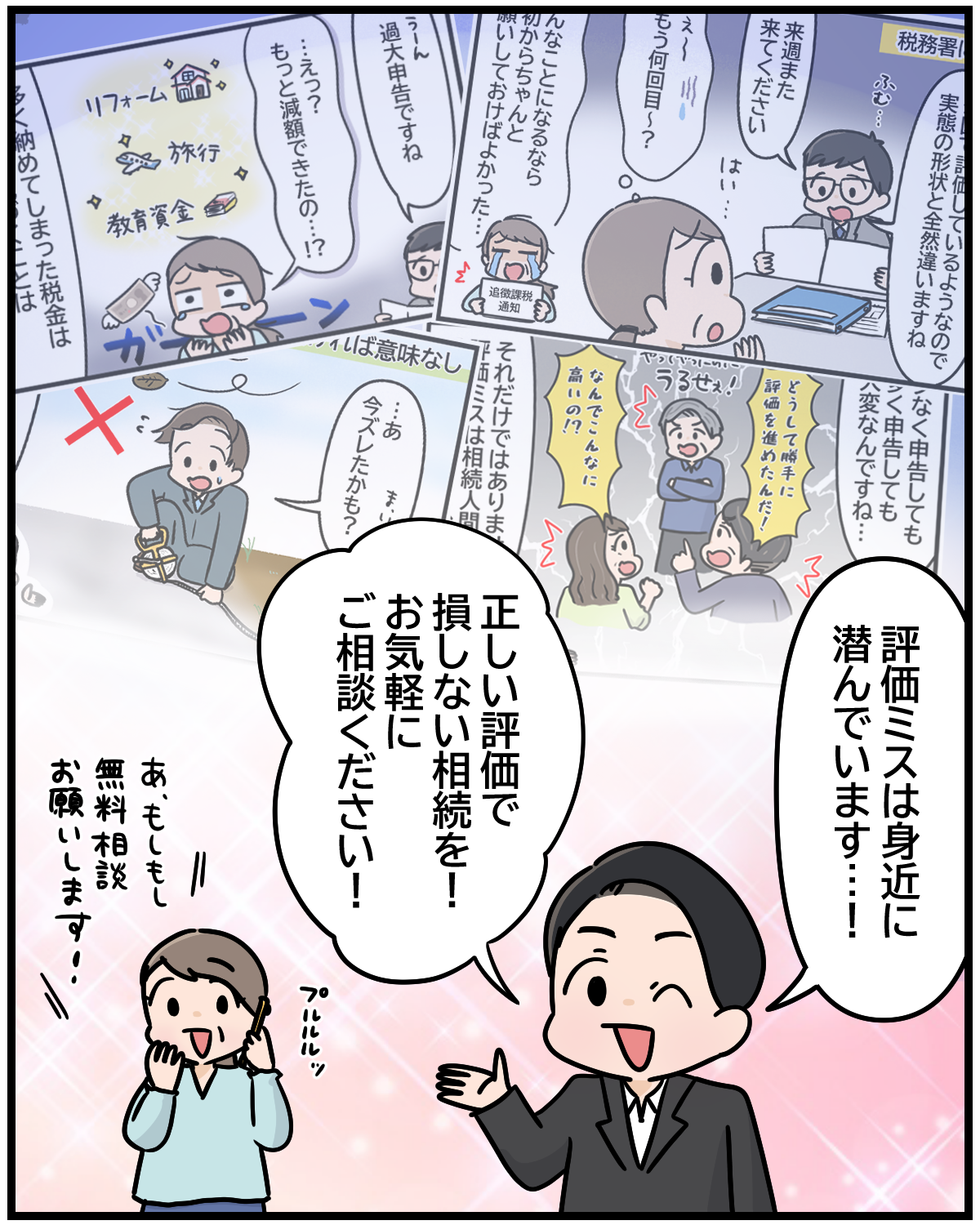

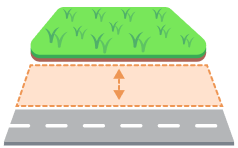

誤った例

正しい例

事例1

一体で評価されていた土地

間違った評価額

6,254万円

弊社が評価した結果

4,690万円

Point

状況を的確に把握し、土地を3区分に分けて評価することで、評価減を実現しました。

事例2

土地の形状がいびつな土地

間違った評価額

2,851万円

弊社が評価した結果

2,138万円

Point

土地の形状がいびつである土地を不整形地補正率や奥行価格補正率を利用して評価減をおこないました。

事例2

無道路地の土地

間違った評価額

2,514万円

弊社が評価した結果

1,612万円

Point

役所調査で南側道路が建築基準法上の道路ではないことが判明し、無道路地評価が可能となりました。

同じ値段

●●万円

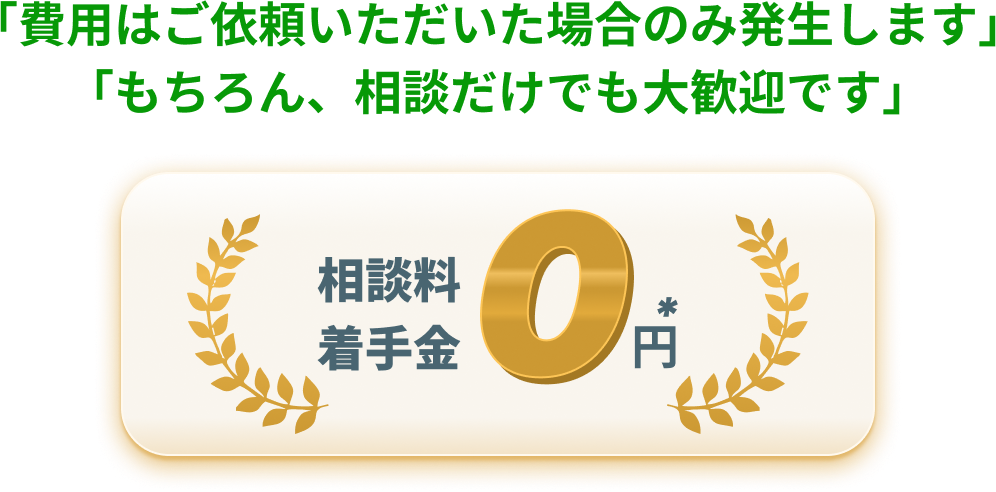

相続税報酬の一般的な相場は「財産総額の0.5%~1%前後」です。

当社では財産額ではなく、作業時間に基づいた報酬設定にし、独自システムを開発して作業時間を大幅に短縮しました。

その結果、お客様に高品質なサービスを最低価格で提供 できるようになりました。

弊社へのご質問

大阪府外でも対応可能ですか?

はい、対応可能です。ビデオ会議や電話でお手伝いできます。 日本全国からご相談をお待ちしております。お気軽にお問い合わせください。

ウェブでオンラインの設定がわからない場合には、電話でも可能ですか?

はい、電話でも可能です。ただし、お客様へのご説明をよりわかりやすくさせて頂きたい趣旨で、画面共有をさせて頂きたいので、LINE電話による画面共有でも構いませんのでご協力を頂ければ幸いでございます。

自宅から、ウェブオンラインツールで無料相談を受けることはできますか?

弊社では、通常、パソコンやスマートフォンを利用したオンライン無料相談を行っております。これにより、遠方や海外の方々にも対応できます。また、対面でのご希望がある場合は、ご相談いただければその対応も可能です。

オンラインツールの種類を教えてください。

LINE電話、zoom、teams、googlemeet等何でも対応可能です。お客様が使いやすい方法をご選択くださいませ。

相続税申告書を提出するまでどのくらいかかりますか?

通常、ご依頼いただいてから2カ月以内に申告書を提出しております。お急ぎの場合、1カ月以内の提出も対応可能です。

特殊な相続にも対応していますか?

はい、対応可能です。会社オーナーの相続や数次相続など、特殊なケースにも対応しております。

書面添付制度を利用できますか?

本プランには書面添付は含まれておりませんが、ご希望の場合、別途費用で対応いたします。

税務調査が入った場合、誰かに立ち会っていただけるのでしょうか?

もちろんです。税務調査が発生した場合、税理士がお手伝いいたします。ただし、立ち会いに関する日当報酬が別途かかりますことをご了承ください。

必要書類を郵送したいのですが受け取ってもらえますか? また、申告書は紙でもらえますか?

郵送も可能です。申告書などの書類は基本的にはデータ形式で提供いたしますが、希望があれば紙でのお渡しもできます。弊社から提供する書類は通常データ形式が主ですが、必要に応じて書面での提供も可能です。

相続税がかかるかどうかわかりません。

面談時に必要な資料や情報をもとに、まずは概算の相続税を算出いたします。弊社では独自の評価方法により、相続税をゼロにできる場合もあります。相続税の有無について詳しく知りたい場合は、まずはお問い合わせください。

相談だけでも料金がかかりますか?

いいえ、初回面談は無料です。Web面談も選択できますので、お気軽にご相談ください。Web面談が初めての方にも、やり方の説明を行いますのでご安心ください。

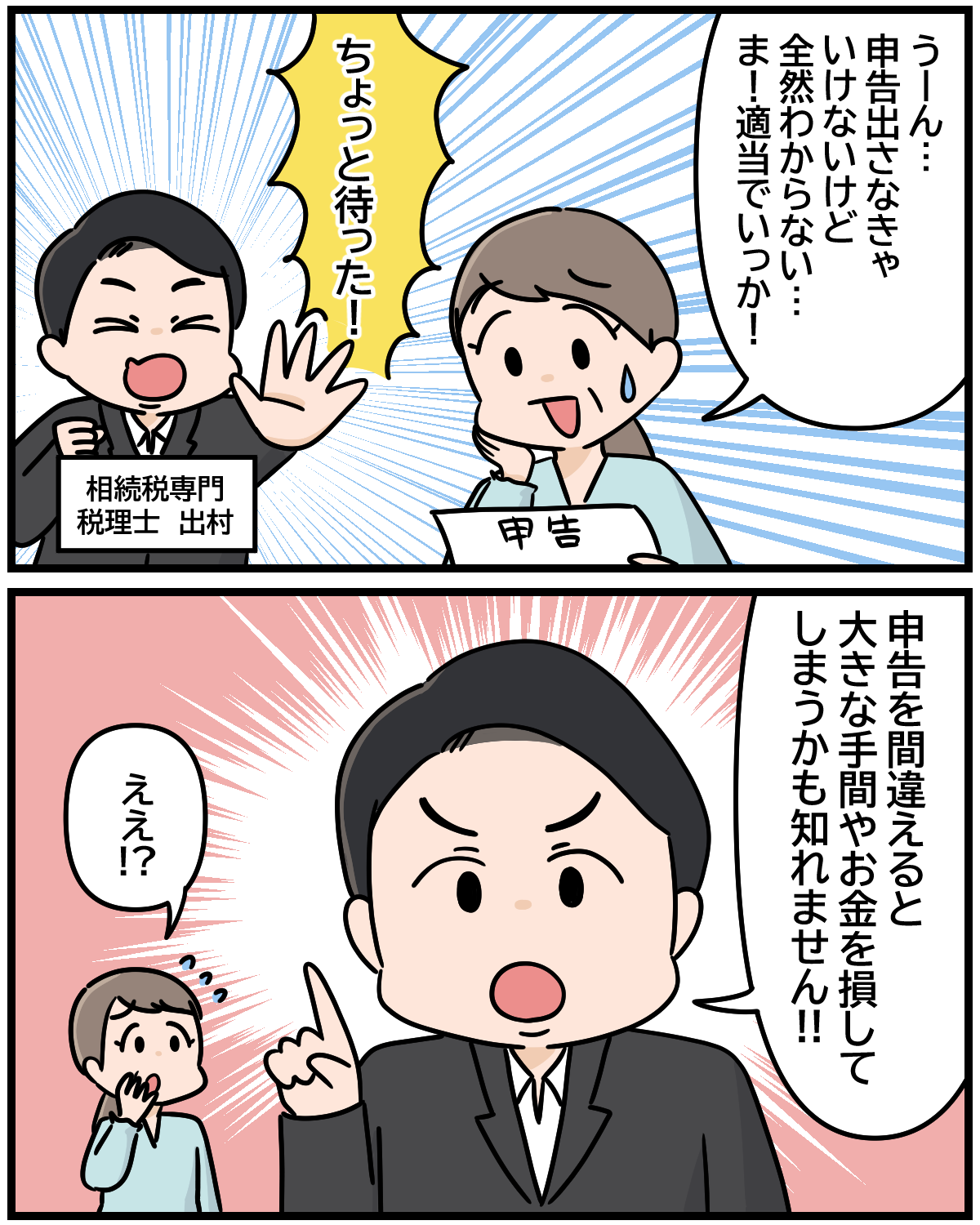

相続税の申告は自分でできますか?

手続き自体は可能ですが、正確な財産評価や相続税申告ができない場合、余分に税金を支払ったり、後から税務調査で追加課税されるリスクがあります。期限内に独自で財産評価や申告手続きを行うのは困難であり、最終的には税理士に依頼するよりも費用がかかることがあります。ご自身で申告を行う場合でも、専門家と相談することをお勧めします。

相続税申告を依頼する時期はいつ頃がいいですか?

四十九日が終わってからご依頼をされるお客様が多いです。なるべく早めに専門家にご相談いただき、相続が発生してから2ヵ月後から3ヵ月後に準備を進めることをお考えいただくと、申告がスムーズで安心です。

一般的なご質問

税理士の財産評価の考え方で相続税額が変わるのでしょうか?

相続税の申告について、同じ結果が出る保証はありません。これは財産評価に関して異なるアプローチが存在するためです。相続税の対策のタイミングや財産の評価方法など、税理士の知識と経験が納税額に大きな影響を与えることがあります。当社は多くの成功事例から得た幅広い専門知識を活かし、相続税の申告に関するサポートを提供しています。

遺産は自宅と預金が少々となり、自分は相続できるのでしょうか?

こうしたケースでは、通常、自宅は配偶者や同居親族の子供が相続し、残りの遺産は他の相続人に分配されることが一般的です。しかし、時には調整が難しい場合もあり、相続人の間で金銭の調整(代償金)が行われることもあります。また、広大な土地を所有している場合、一部を売却し、その売却資金を他の相続人と分配する方法も考慮されます。いずれの場合も、遺産の分割方法には綿密な計画が必要です。

税務署から「相続のお尋ね」が届き、どうすればよいでしょうか?

税務署からの「相続税に関する通知」や「相続税に関するお知らせ」などの封書が届いた場合でも、安心してください。他の税理士事務所で相続税の申告を行った場合でも、初回相談は無料で受け付けております。また、相続に関する質問に対する文書作成も行っております。

相続対策は何から行えば良いのでしょうか?

相続対策の第一歩は、財産リストアップと総額の把握が必要です。それから、誰がどのように相続するかを考えます。財産の合計額と相続人の割合が分かれば、相続税のおおよその金額が計算可能です。現預金が多い場合、納税資金については心配が少ないかもしれませんが、不動産が多い場合は、納税資金を含む対策を考慮することが肝要です。

申告期限間際・申告期限後でも対応してもらえますか?

申告期限が迫っていたり、期限後での申告にも対応いたします。面談から申告書提出まで最短2週間で対応可能です。いろいろな理由で申告期限に追いつかなかったり、期限を過ぎたりすることはよくあることです。期限後の申告は通常、税務調査のリスクが高いとされています。税務署が理由を理解しているとは限りませんので、期限後の印象は悪くなるかもしれません。さらに、納期限を過ぎると「延滞税」も発生します。そのため、期限後であっても、できるだけ早く申告書を提出することがお勧めです。

どのくらいの財産であれば相続税がかからないですか?

相続税がかからないパターンは2つあります。1つは「財産が基礎控除額以下の場合」で、もう1つは「基礎控除を超える財産に対し特例を使って税額がゼロになる場合」です。平成27年1月1日以降の相続において、基礎控除額が引き下げられ、相続税の申告が必要なケースが増えました。改正により基礎控除額は「3,000万円+600万円×法定相続人の数」に縮小されました。法定相続人の数に応じて基礎控除が決まり、財産が基礎控除額以下であれば相続税はかかりません。また、財産が基礎控除額を超えていても、特例を利用して税額をゼロにできる場合があります。ただし、特例を使う場合も相続税の申告が必要です。

申告期限を過ぎての納税は、罰金などペナルティはありますか?

申告期限内に申告書を提出したが納税できない場合は、延滞税がかかります。また、申告期限を過ぎて申告を行うと、無申告加算税が発生します。期限内の申告と納付が非常に重要です。

税務署は、財産があることをあらかじめ把握しているのでしょうか?

はい、すべての財産情報を税務署が把握するわけではありませんが、あらかじめ把握している情報もあります。税務署は各市町村から死亡届の情報を受け取り、お亡くなりになった方の過去の所得税データや法務局からの不動産情報などをもとに、大まかな財産情報を把握することができます。

父が亡くなりました。相続人は母と私と弟です。私は両親と同居していましたが、自宅は誰が相続すればよいでしょうか。また、主な財産は自宅だけなので、弟に対しては何を相続させればよいでしょうか。

自宅の敷地に関しては、「小規模宅地等の特例」が適用され、評価額が20%に軽減されることがあります。この特例を受けるには、配偶者や同居親族が相続人となる必要があるため、財産の分割方法が重要です。また、相続可能な財産が限定されている場合、兄弟に対する相続財産について「代償分割」などの方法が考えられ、弟様に対して別途現金を支払う方法もあります。